Papiergold: Wirklich Ihr Gold oder ist es das nur auf dem Papier?

Seit Jahren befindet sich der Goldpreis in einem stark steigenden Trend. Langjährige Anleger, die Gold in physischer Form erworben haben – beispielsweise in Form von Goldmünzen -, können sich jetzt satter Wertsteigerung erfreuen. Über den physischen Erwerb des Goldes hinaus, bieten sich den Investoren weitere Möglichkeiten, um von der Entwicklung des Goldkurses zu profitieren. Für diesen Zweck bieten Finanzhäuser bestimmte Anlageinstrumente an, die mit Gold unterlegt sind und an der Börse gehandelt werden. Es gibt auch solche Arten, wobei keine Unterlegung der Investments durch tatsächlich vorhandene Goldbestände gegeben ist; allein die Entwicklung des Marktpreises ist dann ausschlaggebend.

(Copyright: Emiel Lops Photography / via Shutterstock)

Ähnliches gilt auch für den Handel an Terminmärkten, bei denen häufig nicht Auslieferung des Goldes im Vordergrund steht, sondern die Auszahlung des Gewinns in Form von Geldbeträgen erfolgt. Diese indirekten Arten des goldbezogenen Investments werden in umgangssprachlicher Manier häufig als „Papiergold“ bezeichnet. Diese Terminmärkte, die in Vergangenheit auch schon in Verbindung zu Goldpreismanipulationen standen, handeln ein Zigfaches an Papiergold, was nicht wie angegeben durch physisches Gold gedeckt ist. Was passieren würde, wenn mehrere Handelsakteure die Lieferung des physischen Goldes einforderten, ist eine berechtigte Frage.

ETFs & ETCs: Die Klassiker beim vermeintlich sicheren Investment in Papiergold

Zu den bekanntesten Formen des Papiergoldes zählen vor allem ETFs (Exchange Traded Funds) und ETCs (Exchange Traded Commodities). Beide Anlageformen werden direkt an der Börse gehandelt und bilden den aktuellen Goldpreis nach. Interessant ist dabei, dass reine Gold-ETFs in Deutschland gar nicht zugelassen sind. Der Grund: Ein Fonds, der nur in ein einziges Produkt investiert, gilt als zu risikoreich. Deshalb finden Anleger hierzulande nur Mischformen, bei denen neben Gold auch andere Werte wie beispielsweise Silber im Portfolio enthalten sind. Wenn im Folgenden von „Gold-ETFs“ die Rede ist, sind derartige Mischformen des ETF-Finanzprodukts gemeint; also ETFs, die zumeist mehrheitlich aus einem Goldanteil bestehen.

E-Book: Masterplan Edelmetalle

Eine Art des Papiergoldes, das dem Gold-ETF nahe kommt, sind ETCs (Exchange Traded Commodities: Börsengehandelte Rohstoffe). Bei dieser Art wird einfach der Kurs – genauer der Weltmarktpreis – der Unze Gold annähernd abgebildet.

ETC – Der Herausgeber ist Ihr Schuldner

Wie die ETFs können ETCs ebenfalls direkt an der Börse gehandelt werden. Der grundsätzliche Unterschied zwischen den beiden Finanzprodukten liegt darin, dass es sich bei ETCs um Schuldverschreibungen handelt. Genau genommen um unbefristete Inhaberschuldverschreibungen; ETFs hingegen sind Investmentfonds, wie man sie beispielsweise von Aktienfonds her kennt.

ETCs unterscheiden sich von ETFs vor allem in einem wichtigen Punkt: Sie sind rechtlich gesehen Schuldverschreibungen. Das bedeutet, der Herausgeber (Emittent) wird zum Schuldner des Anlegers. Diese Konstruktion birgt ein nicht zu unterschätzendes Risiko: Sollte der Emittent in finanzielle Schieflage geraten oder gar insolvent werden, könnte der Anleger sein Investment verlieren. Dies gilt überraschenderweise auch dann, wenn der ETC mit physischem Gold hinterlegt ist. Selbst in diesem Fall haben Anleger bei einer Insolvenz meist keinen Zugriff auf das hinterlegte Gold. Ebenfalls wichtig zu wissen: Auch wenn ein ETC mit echtem Gold besichert ist, bedeutet dies nicht automatisch, dass Anleger sich dieses Gold auch ausliefern lassen können.

Die Finanzkrise 2008 hat die Risiken von Zertifikaten deutlich vor Augen geführt. Damals verloren zahlreiche Anleger durch den Zusammenbruch der Lehman-Bank ihre Ersparnisse, weil sie in vermeintlich sichere Zertifikate investiert hatten. Damals waren es nicht eine fehlende Golddeckung der Zertifikate, welche die Weltwirtschaftskrise auslöste, sondern sehr stark risikobehaftete Hypothekenkredite in den USA, die als sehr kreditwürdig dargestellt wurden.

Es haben sich ETC-Varianten entwickelt, die mit mehr Sicherheit für Papiergold werben. Ein bekanntes Beispiel ist „XETRA-Gold“, das seit 2007 von der Deutschen Börse angeboten wird. Dieses Produkt gewährt Anlegern laut Vertrag das Recht, sich ihr Gold physisch ausliefern zu lassen – entweder über die Hausbank oder direkt bei der Verwahrstelle. Allerdings gibt es auch hier ein sogenanntes „Drittparteienrisiko“: Die Verwahrstelle könnte theoretisch das Gold in eigenem Namen verleihen, wodurch es nicht mehr physisch verfügbar wäre.

ETF – Der Fonds, Ihr Verwahrer

ETFs bieten zumindest von einem rechtlichen Standpunkt aus gesehen, einen Vorteil gegenüber ETCs: Das im Fonds hinterlegte Gold gilt als „Sondervermögen“ und gehört damit rechtlich den Fondsanlegern. Die ausgebende Bank fungiert lediglich als Verwahrer – im Fachjargon „Custodian“ genannt. Dies macht ETFs im Falle einer Insolvenz des Anbieters im rechtlichen Sinne vom Prinzip her sicherer als gewöhnliche ETCs, da das Gold den Anlegern gehört und nicht dem Emittenten.

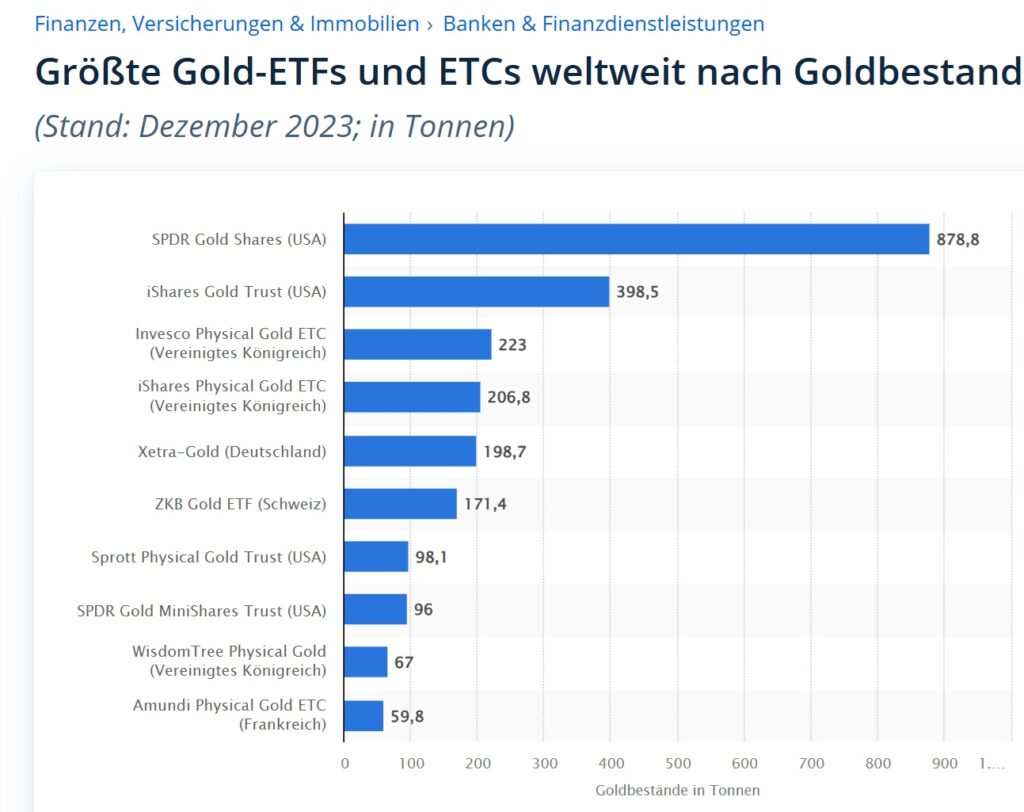

Papiergold ETFs: Ein riesiger Markt

Der erste Gold-ETF wurde am 28 März 2003 von dem Unternehmen Gold Bullion Securities an der Australischen Wertpapierbörse gelistet. Am 18. November 2004 wurde der Gold SPDR Gold Shares, von der US-amerikanischen State Street Corporation gemanagt – er ist der größte der Welt (Nasdaq-Kürzel: GLD).

Link (Quelle: Statista)

Warnende Stimmen zum Papiergold

Während die Anbieter der Gold-ETFs und -ETCs ihre Produkte als sichere Alternative zum physischen Edelmetall anpreisen, mehren sich die Stimmen aus Expertenkreisen. Die vermeintliche Besicherung dieser Finanzprodukte gleicht bei genauerer Betrachtung einem fragilen Konstrukt – eine Erkenntnis, die durch historische Präzedenzfälle gestützt wird.

Die Nachrichtenagentur Reuters berichtete 2007 darüber, dass die US-Investmentbank Morgan Stanley über zwei Dekaden hinweg fragwürdige Geschäftspraktiken anbot. Im Kern basierte der Betrug darauf, dass Gebühren für die Lagerung von Gold berechnet wurde, das nicht oder zum Teil nicht in den Lagern auch wirklich vorhanden war. Die Sammelklage, die 2007 mit einem Vergleich in Höhe von 4,4 Millionen US-Dollar beigelegt wurde, reichte im Jahr 2005 der Anwalt Selwyn Silberblatt ein. Der verhandelte Betrugsfall berücksichtigte den Zeitraum von Februar 1986 bis Januar 2007; Morgan Stanley verdiente mit der Masche also 21 Jahre unredliches Geld.

Das renommierte Forbes-Magazin beleuchtete 2011 die Schattenseiten dieser Anlageform: Verschachtelte Verwahrketten schaffen ein undurchsichtiges System, in dem Goldbarren potenziell mehrfach als Sicherheit verwendet werden können – ohne Wissen der ETF-Manager oder Anleger. Hier findet sich damit auch das bereits erwähnte Drittparteienrisiko wieder. Ein Barren könnte verschiedenen „Eigentümern“ und somit mehrfach zugeordnet werden. An den Möglichkeiten, dass undurchsichtige Praktiken angewandt werden, hat sich bis heute nichts verändert.

GATA, eine zivilrechtliche Organisation aus Experten aus der Goldbranche, schätzte 2009, dass das Verhältnis von Papiergold zu tatsächlich hinterlegtem Gold bei 20:1 liege. 2010 lautete ihre Einschätzung sogar 100:1. Die beiden GATA-Mitglieder Les Nemethy und Alberto Scalabrini veröffentlichten im Jahr 2020 gemeinsam einen Artikel mit dem Titel „Eine aufkommende Papiergold-Krise?“. Darin weisen sie auf die Gefahren hin, wenn viele Papiergold-Anleger in Krisenzeiten plötzlich ihr hinterlegtes Gold einfordern könnten. Sie vergleichen es mit einem Bankenansturm, der entsteht, wenn plötzlich alle Kunden ihr Geld abheben wollen und dadurch eine Krise ausgelöst wird.

Sie beziehen sich in Recherchen auf Zahlen aus dem Jahr 2018, als die Londoner Edelmetallbörse LBMA Zahlen zu Handelsvolumina mit einer Wertangabe in Höhe von knapp 37 Milliarden US-Dollar veröffentlichte. Sie leiteten rechnerisch davon ab, dass der Wert des Papiergoldes an den Terminmärkten damals bei bis zu 300 Billionen US-Dollar lag. Der Wert des gesamten Goldes auf der Welt lag damals bei etwa 11 Billionen US-Dollar. Da es nach wie vor keine genauen belastbaren Zahlen dazu gibt, wie das Verhältnis von Papiergold zu dem entsprechend hinterlegten Gold gibt, kann mit diesen vorhandenen folgende konservative Schätzung vorgenommen werden:

Wenn 300 Billionen US-Dollar an Papiergold durch den Wert des gesamten Goldes auf der Welt – also aktuell ca. 17 Billionen US-Dollar – geteilt wird, ergibt das alleine fast das 18-fache. Wenn theoretisch also das gesamte Gold der Welt in den Lagern hinterlegt wären, würde der Wert des Papiergoldes – großzügig aufgerundet – trotzdem noch beim 20-fachen im Verhältnis zum gesamten Gold auf der Welt liegen.

Papiergold auf der Schuldenuhr der USA

Eine relativ aussagekräftige Quelle, wenn es um Papiergold (und Papiersilber…) geht, ist die offizielle Schuldenuhr der USA. Die Berechnung findet statt, indem die Anzahl der Ansprüche auf dem Papier (z.B. Terminkontrakte) auf eine Unze Silber oder Gold im Vergleich zum tatsächlichen physischen Angebot an diesen Metallen gegenübergestellt wird. Wenn diese Quoten hoch sind, deutet dies auf eine erhebliche Diskrepanz zwischen dem Volumen der Papierforderungen und dem verfügbaren physischen Metall hin.

Das „Paper to Gold Ratio Now“ zeigt das aktuelle „Papier zu Gold-Verhältnis“ an. Bezogen auf die Grafik oben bedeutet es konkret, dass auf eine Unze physisches physisches Gold rund 126 in Papierform verbriefte Forderungen an den Terminmärkten kommen. Dieses hohe Verhältnis deutet darauf hin, dass der Goldmarkt stark gehebelt ist, mit viel mehr Papierkontrakten als tatsächliche vorhandenem physischem Gold. Es deutet auf ein potenzielles Risiko hin, wenn eine große Zahl von Anlegern eine physische Lieferung von Gold verlangt, da das Angebot möglicherweise nicht in der Lage ist, diese Nachfrage zu befriedigen.

Um mehr zu erfahren sowie zu den Vor- und Nachteilen von Papiergold im Vergleich zu physischem Gold lesen Sie unsere Artikeln: Physisches Gold vs. Papiergold – ein direkter Vergleich der Goldanlagen

Papiergold, Gebühren, Steuern & Co.: Das Pro & Contra

Die propagierten Vorzüge wie Handelbarkeit, Liquidität und moderate Gebühren erscheinen in einem anderen Licht, wenn man das inhärente Systemrisiko betrachtet. Die automatisierten Handelssysteme und „effizienten“ Kostenstrukturen können nicht darüber hinwegtäuschen, dass im Krisenfall die Verfügbarkeit des physischen Basiswerts entscheidend ist.

Während die Finanzindustrie die Spreads zwischen Kauf- und Verkaufspreisen als Kostenvorteil hervorhebt, werden andere Risiken eher am Rande gelassen: Verwaltungsgebühren, Orderkosten und Lagergebühren schmälern die vermeintliche Kosteneffizienz. Vor allem aber steht die fundamentale Frage im Raum: Was ist ein Goldanspruch auf Papier wert, wenn das zugrundeliegende Edelmetall nicht in ausreichender Menge verfügbar ist?

Die sachliche Schlussfolgerung: In einem Finanzsystem, das zunehmend auf Vertrauen und komplexen Abhängigkeiten basiert, sollten Anleger die vermeintliche Bequemlichkeit des Papiergoldhandels gegen die Sicherheit physischen Besitzes sorgfältig abwägen.

Ausgabenfaktor Steuern

Wenn mit Papiergold oder physischem Gold Veräußerungsgewinne erzielt werden, müssen unter Umständen Steuern dafür errichtet werden. Die verschiedenen Arten von ETFs und ETCs oder der physische Kauf sind dann immer sehr differenziert zu betrachten. Alle hier angebrachten Angaben zur Steuer sollten Sie unbedingt noch einmal mit ihrem Steuerberater abklären.

Besteuerung von Gold-ETFs

Gold-ETFs (nochmal zur Erinnerung: darunter sind in diesem Artikel immer in Deutschland zugelassene ETFs gemeint, die zu einem Teil – zumeist einen mehrheitlichen – Goldanteil enthalten) unterliegen der Abgeltungs- bzw. Kapitalertragssteuer. Wenn diese innerhalb von 12 Monaten nach dem Anschaffungsdatum verkauft werden, sind die damit erzielten Gewinne bis zu einer Freigrenze bis 600 Euro steuerfrei. Ansonsten unterliegen sie der Abgeltungssteuer, die bei 25 Prozent liegt; hinzu kommt der Solidaritätszuschlag von 5,5 Prozent (die Abgeltungssteuer erhöht sich dann auf 26,375 Prozent) sowie gegebenenfalls die Kirchensteuer.

Besteuerung von Gold-ETCs

Bei Gold-ETCs sind die Kursgewinne nach 12 Monaten Haltedauer steuerfrei, wenn die Option einer physischen Auslieferung des Gold gegeben ist. Wer innerhalb des der Spekulationsfrist dieses Haltejahres verkauft, muss wie bei dem oben genannten Beispiel des Gold-ETFs die Abgeltungssteuer an das Finanzamt abführen.

Gold-ETCs, bei denen keine physische Hinterlegung mit Gold gibt – die folglich auch keine Auslieferungsanspruch an Gold enthalten können – müssen die Erlöse aus der Veräußerung immer mit einer Abgeltungssteuer belegt werden.

Besteuerung beim Handel mit physischem Gold

Wer physisches Gold kauft und sie länger als die Spekulationsfrist von 12 Monaten hält, muss danach bei einem Verkauf mit Gewinn keine Steuern mehr zahlen. Für Gewinne, die innerhalb dieser einjährigen Spekulationsfrist entstehen, gelten gleichartige Regelungen rund um die Abgeltungssteuer. Pauschal werden – beim Überschreiten der Freigrenze in Höhe von 1.000 Euro (ab 2024 von zuvor 600 Euro angehoben) – 25 Prozent vom Gewinn fällig, gegebenenfalls kommt noch ein Solidaritätszuschlag hinzu. Gleiches gilt übrigens auch für den Kauf physischer Edelmetalle wie Silber, Platin oder Palladium. Im Gegensatz zu diesen Metallen genießt Gold zudem einen großen Steuervorteil: Eine Umsatzsteuer bzw. Mehrwertsteuer fällt beim Handel mit dem gelben Edelmetall nicht an.

Steuerangelegenheiten sind immer sehr individuell zu betrachten. Die Angaben zu diesem Abschnitt sind von sehr allgemeiner Natur. Es ist sehr ratsam, Ihre persönliche Situation in puncto Steuern mit Ihrem Steuerberater abzuklären, da ein Investment in Gold mit all seinen Facetten vielschichtig ist.

Im Gesamtkontext dieses Artikels sollen gegen Ende noch einige Ausnahmen – und womögliche Gegebenheiten, die das Potenzial zu Missverständnissen beim Handel mit Gold-Investments in sich bergen -, erwähnt sein:

Beim Kauf von Gold-ETFs gibt es so genannte “Synthetische Gold-ETFs”. Bei diesen Finanzprodukten handelt es sich um künstliche Nachbildungen eines Gold-ETF. Sie sind nicht mit Gold hinterlegt.

In Deutschland – sowie im gesamten EU-Raum – sind Gold-ETFs nicht zugelassen. In der Schweiz sind sie es und auch handelbar. Beispielsweise ein Gold-ETF der Zürcher Kantonalbank, die das hinterlegte Gold in Tresoren in der Schweiz aufbewahrt, ist in Deutschland eingeschränkt zugelassen.

Sparer können eine Freistellung bei ihrer Depotbank beantragen, wobei eine Freigrenze des so genannten Sparerpauschbetrages in Höhe von 1.000 Euro (bei Einzelveranlagung) bzw. 2.000 bei Zusammenveranlagung geltend gemacht werden kann.

Die Befreiung von der Mehrwertsteuer betrifft Barren (Goldgehalt mind. 995 Tausendstel) sowie Münzen (Goldgehalt mind. 900 Tausendstel), die nach 1800 geprägt wurden. Bei den Goldmünzen ist zudem zu beachten, dass sie im Herkunftsland als gesetzliche Zahlungsmittel gelten, zumindest gegolten haben. Für den Krügerrand – den Klassiker unter den Goldmünzen… – gelten diese Voraussetzungen nicht.

Wichtige Tipps: Lesen Sie sich immer die AGBs (Allgemeinen Geschäftsbedingungen) gründlich durch! Und konsultieren Sie in Steuerangelegenheiten Ihren Steuerberater! Achten Sie beim Kauf von physischem Gold darauf, dass Sie von seriösen Anbietern kaufen, um dem eventuellen Erwerb von Falschgold vorzubeugen!

Papiergold oder physisches Gold kaufen? Das Fazit

Die Analyse der verschiedenen Anlageformen führt zu einer bemerkenswerten Erkenntnis: Die fundamentale Frage nach dem eigentlichen Anlageziel gewinnt in der aktuellen Marktlage besondere Bedeutung. Während Papiergold durchaus seine Berechtigung für kurzfristig orientierte Handelsstrategen haben mag, offenbart sich bei nüchterner Betrachtung eine klare Hierarchie der Sicherheit.

Die dokumentierten historischen Vorfälle – von Morgan Stanley bis zu den alarmierenden GATA-Schätzungen – zeichnen ein eindeutiges Bild: Die vermeintliche Besicherung von Papiergold gleicht einem komplexen Kartenhaus, dessen Stabilität noch keiner echten Krisenprüfung unterzogen wurde. Das aktuelle Verhältnis von Papierforderungen zu physischem Gold von 126:1 an den Terminmärkten spricht eine deutliche Sprache.

Besonders aufschlussreich ist die Haltung des Gesetzgebers: Die steuerliche Privilegierung physischen Goldes – insbesondere nach der 12-monatigen Haltefrist – kann als indirektes Eingeständnis der überlegenen Wertbeständigkeit interpretiert werden.

Die alte Goldanleger-Weisheit „If you can’t hold it, you don’t own it“ („Wenn Du es nicht [in der Hand] halten kannst, besitzt Du es nicht!“) gewinnt vor diesem Hintergrund eine fast prophetische Dimension. Während die Finanzindustrie die Vorzüge ihrer Papierprodukte preist, bleibt die entscheidende Frage: Was nützt die beste Handelbarkeit, wenn im Krisenfall der Zugriff auf das physische Metall verwehrt bleibt?

Ratgeber: Gold vergraben

Die nüchterne Schlussfolgerung: Die vermeintliche Bequemlichkeit des Papiergolds könnte sich im entscheidenden Moment als trügerisch erweisen. Wer Gold als das sieht, was es seit Jahrtausenden ist – nämlich ultimative Absicherung in Krisenzeiten – für den führt an physischem Besitz kein Weg vorbei.

Mehr zum Thema ETF und Goldpreismanipulation in unseren Videos

Auf unserem YouTube-Kanal Kettner Edelmetalle finden Sie viele spannende Videos rund um die Themen Gold und Silber. Aber auch zu aktuellen Themen aus Wirtschaft und Politik. In diesem Interview spricht Dominik Kettner mit dem Finanzexperten und Autor von zwei Weltbestsellern Bodo Schäfer über seine Sicht zu Papiergold.

Ähnliche Artikel

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Physisches Gold vs. Papiergold - ein direkter Vergleich der Goldanlagen

Papiergold vs. physisches Gold: Was Anleger wissen müssen

Die besten und sichersten 10 Goldverstecke zu Hause

Gold kaufen: Welche 8 Regeln Anleger beachten müssen

Spekulationsfrist für Kryptowährungen vor dem Aus – wann folgt Gold?

Gold vs. ETFs - Edelmetalle und Indexfonds im Vergleich

500-Euro-Schein abgeschafft – und was als Nächstes droht

Italien greift nach dem Gold seiner Bürger – und Europa sollte sich darauf gefasst machen

Auswandern mit Gold: So klappt es ganz einfach

Privates Goldlager vs. Banktresor: Wer hat im Ernstfall die Kontrolle?

Silbersteuer-Schock: Wie die Differenzbesteuerung praktisch über Nacht abgeschafft wurde

Die Wegzugsbesteuerung 2025: Ein schamloser Griff ins Vermögen

Silbermünzen endgültig entwertet: Bundesregierung kapituliert vor dem Silberpreis

Gold verstecken - Methoden, Tipps und No-Gos

Bargeld stirbt aus – Sparkasse, Volksbank & Co. treiben ihre Kunden in die digitale Falle

Die wichtigsten Schritte auf dem Weg zu einem Goldverbot

Enteignung: So schützen Sie sich vor Lastenausgleich und Co.

Silbermünzen immer teurer – und immer weniger gefragt

Goldpreis fällt unter die 4.000er Marke – und startet sein spektakuläres Comeback!

Wohnraumbesteuerung: Sie werden überraschend enteignet!

Falschgold in der Bank? Kann jedem passieren...

Kupfer auf Rekordkurs: Chancen und Risiken für Anleger